20.02.2021

20.02.2021

Долговой рынок и стратегия в части инструментов с фиксированной доходностью на март 2021 г.

Макроэкономическая среда

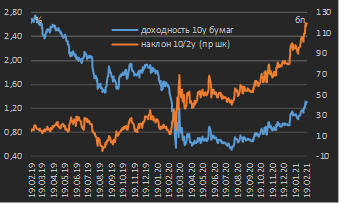

Прошедший месяц (период 20 января – 19 февраля) характеризовался продолжением роста инфляционных ожиданий и номинальных уровней доходностей на развитых и развивающихся рынках. В частности, доходность бенчмаркового актива (государственные облигации США) в терминах 10‑летней срочности за данный период выросла на 21 бп (0,21%). Рост наклона кривой госбумаг США, который является в том числе отражением роста инфляционных ожиданий и который мы иллюстрируем спредом между 10‑ и 2‑летними облигациями, за прошедший месяц составил 24 бп, а сам наклон достиг величины 119 бп – максимум с марта 2017 года (см. диаграмму 1).

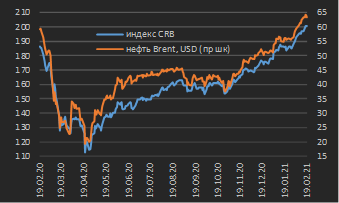

Данная тенденция имеет место на фоне все еще не реализованного бюджетного стимулирования в США и во многом является следствием роста цен на товарные активы. С начала года рост цен на товары в терминах сводного индекса товарных активов CRB (состоящего по структуре на 41% из сельскохозяйственных товаров, 39% – энергоносителей, 13% – промышленных металлов, 7% – драгоценных металлов), составил 12,5%, рост цен нефти сорта Brent за этот же период – порядка 22% (см. диаграмму 2).

|

Диаграмма 1. Доходность 10‑летних суверенных облигаций США и спред между 10‑ и 2‑летними госбумагами, февраль 2019 г. – февраль 2021 г. *

|

Диаграмма 2. Динамика товарного индекса CRB и нефти сорта Brent, февраль 2020 г. – февраль 2021 г. * |

|

|

|

|

* данные по состоянию на 19.02.2021 Источник: Board of Governors of the Federal Reserve System |

* данные по состоянию на 19.02.2021 Источник: CME Group |

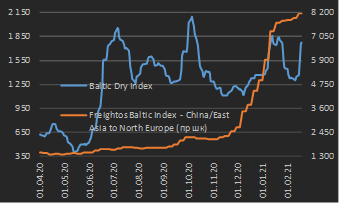

Вторым компонентом, вносящим значительный вклад в рост инфляционных ожиданий, является рост стоимости транспортных перевозок, что увеличивает издержки производителей / продавцов и в конечном итоге – стоимость товаров для конечных потребителей. Если индекс стоимости фрахта Baltic Dry в целом не показал остался в пределах ценовых уровней прошлых 12 месяцев (но показав при этом рост на 30% с начала года и 60% относительно минимумов ноября 2020 г.), то индекс стоимости контейнерных перевозок из Китая / Восточной Азии в Европу Freightos с начала 2021 года вырос на 65%, а рост относительно ноября 2020 года составил порядка 260% (см. диаграмму 3).

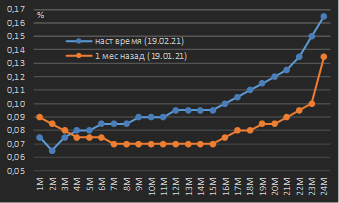

И хотя на глобальных рынках (США, Еврозона) мы по-прежнему не видим фактического ускорения инфляции, а монетарные власти в лице ФРС США и Европейского центрального банка постоянно указывают на приверженность мягкой денежно-кредитной политике на горизонте как минимум двух лет, вышеотмеченный рост инфляционных ожиданий в долгосрочных ставках (кривая государственных облигаций США – см. выше), безусловно, не происходит без роста ожиданий ужесточения денежно-кредитных условий в коротких ставках. Так, кривая фьючерсов на фактическую ставку Fed Funds Effective в сравнении с ситуацией месяц назад стала закладывать повышением диапазона ключевой ставки для USD (текущий уровень 0,00-0,25%) до 0,125-0,375% через 24 месяца от текущей даты при том, что месяц назад закладывалась его неизменность (см. диаграмму 4).

|

Диаграмма 3. Динамика индекса стоимости фрахта Baltic Dry Index и стоимости контейнерных перевозок, апрель 2020 г. – февраль 2021 г. * |

Диаграмма 4. Ожидания по ставке Fed Funds Effective из кривой соответствующих фьючерсов, контракты с исполнением до 24 месяцев от текущей даты * |

|

|

|

|

* данные по состоянию на 19.02.2021 Источник: Baltic Exchange |

* данные по состоянию на 19.02.2021 Источник: CME Group |

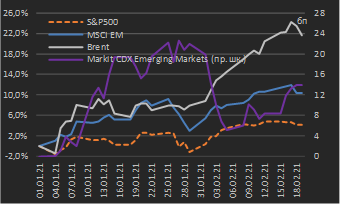

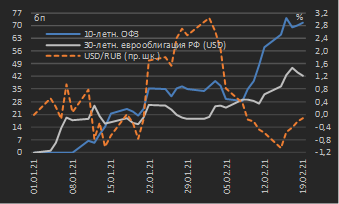

В части динамики глобальных активов за период 20 января – 19 февраля индекс рынка акций США S&P500 вырос на 3,9% (+4,2% с начала года), капитализация развивающихся рынков (Emerging Markets) в долларовом выражении выросла на 4,9% (+10,4% с начала года), цена нефти сорта Brent – на 15,0% (+21,6% с начала года). Сводный индекс риск-премий за инвестирование в Emerging Markets за прошедший месяц снизился на 5 бп (с начала года +14 бп – см. диаграмму 5). В части российских долговых и валютных активов за месяц доходность 10‑летних внутренних государственных облигаций (ОФЗ) выросла на 48 бп (+72 бп с начала года), доходность 30‑летних суверенных долларовых еврооблигаций – на 23 бп (+42 бп с начала года). Курс рубля к USD за прошедший месяц и с начала года остался фактически неизменным (см. диаграмму 6).

|

Диаграмма 5. Динамика отдельных индикаторов риска глобальных рынков: процентные изменения с начала года * |

Диаграмма 6. Сравнительная динамика российских долговых и валютных активов: процентные изменения с начала года * |

|

|

|

|

* данные по состоянию на 19.02.2021 Источник: данные бирж |

* данные по состоянию на 19.02.2021 Источник: данные бирж |

Внутренний долговой рынок

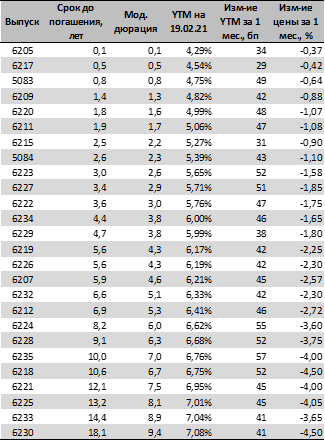

За прошедший месяц (период 20 января – 19 февраля) доходности внутренних рублевых государственных облигаций (ОФЗ) выросли на 40-60 бп по всей кривой локального госдолга (см. таблицу 1). Исходя из оценки доли инвесторов-нерезидентов в ОФЗ, публикуемой Банком России, и скорректировав данную цифру на объем выпусков ОФЗ с плавающим купоном (присутствие нерезидентов в которых нулевое), мы оцениваем объем сокращения позиций инвесторов-нерезидентов в выпусках ОФЗ с фиксированным купоном за прошедший месяц на уровне порядка 42-44 млрд. руб.

На заседании Банка России 12 февраля регулятор сохранил уровень ключевой ставки 4,25%, однако заметно ужесточил риторику в части дальнейших шагов в области денежно‑кредитной политики. Резюмируя, в базовом сценарии мы больше не ожидаем снижение ключевой ставки в 2021 году и считаем ее текущий уровень 4,25% актуальным на конец года. Хотя наблюдаемое ускорение инфляции (5,4% в годовом исчислении по итогам недели 9-15 февраля), по нашим оценкам, будет продолжаться до конца первого квартала с пересмотренным нами потенциальным пиковым значением 5,6-5,7%, далее мы будем наблюдать ее замедление до уровня 4,0-4,2% на конец 2021 года. Несмотря на ужесточившуюся риторику ЦБ РФ, мы не ожидаем повышения ключевой ставки в качестве отклика на рост темпа прироста потребительских цен.

Сценарий сохранения текущего уровня ключевой ставки означает отсутствие роста стоимости фондирования, в связи с чем мы по-прежнему считаем удержание и формирование позиций в среднесрочных корпоративных облигациях качественных заемщиков (с рейтингом не ниже BB) со сроком до погашения 3‑5 лет рациональным инвестиционным поведением в рамках консервативных инвестиционных стратегий.

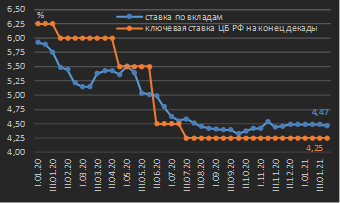

В части ставок по розничным вкладам мы по-прежнему не видим поводов для их значительного роста в ближайшие месяцы (в сценарии неизменности ключевой ставки). По итогам первой декады февраля средний уровень ставок по розничным вкладам в топ-10 банков по объему вкладов физических лиц изменился несущественно и составил 4,47% против 4,49% месяцем ранее (см. диаграмму 7).

|

Таблица 1. Кривая ОФЗ в табличном виде по состоянию на 19.02.2021 г. и изменение доходностей (YTM) и цен выпусков за месяц |

Диаграмма 7. Ключевая ставка ЦБ РФ и ставка по вкладам физических лиц 10 крупнейших банков, январь 2020 г. – февраль 2021 г. * |

|

|

|

|

Источник: Московская биржа, собственные расчеты |

* данные по состоянию на 19.02.2021 Источник: ЦБ РФ |

Рынок еврооблигаций

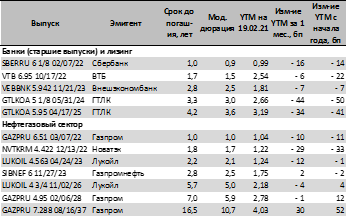

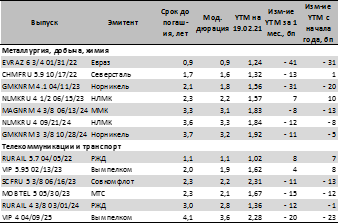

За прошедший период (20 января – 19 февраля) снижение доходностей в российских еврооблигациях срочностью до 4 лет составило до 30‑40 бп (см. таблицу 2). Как и в ситуации месяц назад, более длинные выпуски находились под давлением продавцов вследствие роста доходностей госдолга США. В условиях низких долларовых ставок наша стратегия в отношении валютных еврооблигаций классически остается неизменной – как и ранее, в отсутствии факторов для повышения ставки Fed Funds на горизонте как минимум 12 месяцев мы продолжаем считать данный сегмент привлекательным для инвестирования в рамках консервативных инвестиционных стратегий. Месяц назад мы указали на необходимость сокращения дюрации портфелей в данном классе активов вследствие роста доходностей / увеличения наклона кривой госдолга США и ограничили целевой сегмент для покупок сроком до погашения не более 2‑3 лет. Данный взгляд остается актуальным на предстоящие месяцы – по нашим оценкам, на период не менее 1-2 кварталов.

|

Таблица 2. Уровни доходностей и их изменения по отдельным выпускам корпоративных / банковских еврооблигаций российских эмитентов, номинированным в USD * |

|

|

|

|

|

* данные по состоянию на 19.02.2021 Источник: котировки маркет-мейкеров, собственные расчеты |

|